در مصاحبه با دکتر حمیدرضا پرنیان، معاون توسعه راهبردی و سرمایهگذاری گروه توسعه ملی، به بررسی عملکرد هلدینگ در سال گذشته پرداختهایم. گروه توسعه ملی با تمرکز بر تأمین مالی و توسعه خطوط تولید در شرایط اقتصادی کشور، به دنبال تحقق اهداف “سرمایه گذاری برای تولید” است. همچنین با سرمایهگذاری در حوزههای نوظهور و انرژیهای تجدیدپذیر، گروه در تلاش است تا با تغییرات بازار هماهنگ شود و فرصتهای نوینی برای رشد ایجاد کند. در ادامه دکتر پرنیان به چالشهای موجود و راهکارهای مدیریت آنها و همچنین فرصتهای آینده برای توسعه سرمایهگذاریها اشاره میکند.

- با توجه به شرایط اقتصادی کشور، عملکرد شرکت سرمایهگذاری گروه توسعه ملی را در سال گذشته چگونه ارزیابی می کنید؟ مهمترین دستاوردهای معاونت چه بوده است؟

گروه توسعه ملی با تأمین مالی شرکت های زیرمجموعه جهت توسعه خطوط تولید، اتمام طرح های نیمه تمام و تأمین سرمایه در گردش، حمایت قابل توجهی را از شرکت های تولیدی کشور در سال 1403 جهت تحقق شعار سال “جهش تولید با مشارکت مردم” ارائه نموده است. گروه توسعه ملی از یکسو در مجامع شرکت های زیرمجموعه به نحوی تقسیم سود نموده که شرکت های تولیدی مشکلی با اتمام طرح های نیمه تمام و تأمین سرمایه درگردش خود نداشته باشند و از سوی دیگر با انجام افزایش سرمایه در شرکت های تولیدی از محل مطالبات حال شده، تلاش کرده تا تأمین مالی کم بهره ای را برای شرکت های تولیدی در حوزه های گوناگون از جمله: سیمان، تولید روغن خوراکی، تولید مواد شوینده، تولید محصولات زراعی و دامی و… فراهم نماید.

کسب رتبه نهم شرکتهای بورسی از لحاظ ایجاد ارزش افزوده، سرمایه گذاری 5 همتی در سهام پرپتانسیل بورسی، بررسی و صدور مجوز افزایش سرمایه شرکت های توسعه ملی و توسعه صنایع بهشهر، ورود به حوزه سکوهای تأمین مالی جمعی برای نخستین بار با سرمایه گذاری 1.000 میلیارد ریالی و مشاوره در انتشار و تأمین مالی 4.000 میلیارد ریالی در شرکت زیرمجموعه از طریق خرید کامل اوراق تبعی از جمله این دستاوردهاست.

- در سال گذشته چه طرح ها یا سرمایهگذاری های کلیدی ای انجام شده که تأثیر قابل توجهی بر رشد شرکت داشته است؟

افزایش راندمان تولید خطوط شرکت های سیمانی زیرمجموعه، کسب مجوز سهامداری تا 33 درصد بانک اقتصاد نوین برای اولین بار، ورود به تولید انرژی های خورشیدی در شرکت های زیرمجموعه گروه ، پذیرش شرکت زرین ذرت شاهرود در فرابورس، نصب خطوط تولید پیکانول در شرکت مخمل و ابریشم، سود ده شدن شرکت ایران پوپلین بعد از سالیان متمادی زیان، از رویداد های با اهمیت حوزه شرکت ها بوده و سرمایه گذاری جدید در ابزارهای نوین بازار سرمایه از جمله سکوهای تأمین مالی جمعی(کراد فاندینگ)، استفاده به موقع از فرصت های سرمایه گذاری در بورس و … نیز از دستاورد های سرمایه گذاری های مناسب در بازار سرمایه تلقی می شود .

- در حوزه توسعه راهبردی چه اقداماتی برای بهینه سازی سبد سرمایهگذاری های شرکت انجام شده است؟

در نظر داریم با تدوین بیانیه سیاست های سرمایه گذاری وبانک (TMGIC-IPS) و با آرایش بهینه پرتفوی و مولدسازی داراییها با ورود به عرصههای پیشران، دانشبنیان و خروج از رشته فعالیتهای نامرتبط با زنجیره ارزش در هلدینگها را محقق سازیم ، که این امر با استفاده از متدولوژی 4 لنز پیدون در دست اجراست .

با ابلاغ قانون جهش تولید دانشبنیان و رویکرد حمایت از تولید داخلی در کشور، گروه میتواند با سرمایهگذاری در حوزههای دانشبنیان، نسبت به شناسایی فرصتها و مصادیق توسعه نوآوری و ظرفیتهای دانشبنیان و بهرهگیری از توان تولید داخلی متناسب با زنجیره ارزش شرکتهای تابعه اقدام نموده و سرمایه گذاری های آتی خود را به بنگاه سازی با تعریف استراتژی خروج در بهترین زمان، متمرکز نماید.

گروه به منظور ابقای شرکتهای تابعه در بازار رقابتی و افزایش نقشآفرینی آنها در صنایع، توسعه و بهکارگیری فناوریهای نوین جهت افزایش فروش محصولات تولیدی را بهعنوان یکی از راهبردهای خود مدنظر قرار داده و دو شاخص سهم بازار و درصد نفوذ ابزارهای فناوری را برای ارزیابی میزان تاثیرگذاری آن تعریف نموده است ؛ با توجه به روندهای کلان تحول دیجیتال در سطح جهانی و ملی، استفاده از زیرساخت های تحول دیجیتال در حوزه های زیرساخت، فرایندها و تجهیزات یک ضرورت اجتناب ناپذیر است. در این راستا، گروه با هدف عملی شدن تحول دیجیتال در سطح شرکتها و هلدینگهای تابعه می خواهد با استفاده از الگوهای برتر نسبت به سنجش بلوغ دیجیتال شرکت ها و متناسب با حجم فعالیت آنها ، نسبت به شناسایی پتانسیلهای تحول دیجیتال جهت توسعه کسب و کار آنها اقدام نماید.

افزایش صادرات در مجموعه شرکت های تابعه گروه با ایجاد ساز و کارهای اجرایی لازم در داخل و خارج از کشور نیز از دیگر برنامه های ما برای شرکت های گروه می باشد که طی جلساتی با شرکت های هدف ، در دست برنامه ریزی و اقدام قرار دارد .

ضمن اینکه با بررسی اثرات فعال شدن مکانیسم ماشه و تأثیر بازگشت تحریم های بین المللی بر کشورمان، با ارائه سناریوها و راهکارهای لازم در صدد کاهش اثرات و تبعات منفی اسنپ بک بر روی فعالیت های جاری و سرمایه گذاری های آتی شرکت های زیرمجموعه گروه و تبدیل تهدید به فرصت خواهیم بود.

- مهمترین چالش هایی که در مسیر توسعه و سرمایهگذاری با آن مواجه بودید چه بوده اند و چگونه آنها را مدیریت کردید؟

محدودیتهای دسترسی به منابع مالی پایدار و بلندمدت در سطح ملی، بهویژه برای پروژههای دانشبنیان و نوآورانه، یکی از موانع اصلی است که ناشی از نوسانات اقتصادی و چالشهای ارزی تلقی می شود. این مهم ، رقابتپذیری در جذب سرمایه برای پروژههای با پتانسیل بالا را دشوار نموده و به عنوان یک ریسک سیستماتیک تلقی می شود .

همچنین پیچیدگیهای فرآیندهای تنظیمگری و هماهنگی بین نهادهای مختلف در سطح کشور، زمان تصمیمگیری برای پروژههای سرمایهگذاری را طولانیتر میکند و در محیط پویای اقتصاد امروز، میتواند فرصتهای کلیدی را از دسترس خارج کند.

فقدان سازوکارهای یکپارچه برای ایجاد همافزایی بین بازیگران مختلف اکوسیستم اقتصادی، از جمله شرکتهای صنعتی و استارتاپها، بهرهبرداری بهینه از ظرفیتهای موجود را نیز با چالش مواجه کرده که این معاونت با درک این چالشهای کلان، با طراحی راهکارهای نوآورانه و تقویت همکاریهای استراتژیک، در تلاش است تا این موانع را به فرصتهایی برای رشد و ارزشآفرینی تبدیل کند.

در کنار مشکلات محیط بیرونی ، ممنوعیت سرمایه گذاری جدید توسط بانک ها و شرکت های زیرمجموعه بر اساس مفاد ماده 16 و 17 قانون رفع موانع تولید رقابت پذیر و ارتقای نظام مالی کشور، به عنوان مهم ترین چالش فراروی حوزه سرمایه گذاری مطرح است که با خروج از دارایی های مورد تأکید در قانون یادشده ، وضعیت سرمایه گذاری های آتی با رعایت الزامات قانونی ، با دشواری های ویژه ای همراه است.

محدودیت ذینفع واحد که دریافت تسهیلات از بانک ملی را با چالش های جدی همراه نموده ، در کنار محدودیت های ناشی از ممنوعیت افزایش سرمایه از محل آورده نقدی سهامدار اصلی( بانک ملی ایران) ، سیاست های کلی مبنی بر عدم مشارکت در تأسیس شرکت های جدید و کنترل بر سرمایه گذاری های جدید را با مشکلات جدی مواجه کرده است .

در کنار این محدودیت ها ، توزیع سود بالا در مجمع شرکت اصلی که منجر به خروج منابع و کوچک شدن گروه در قیاس با سایر رقبا شده است ، ادامه رقابت در بازار پرچالش کنونی صحنه اقتصادی کشور را با دشواری های ویژه ای مواجه نموده است .

شایان ذکر است گروه توسعه ملی از سال 1394 تاکنون نتوانسته از محل مطالبات و آورده نقدی افزایش سرمایه دهد و امیدواریم با کسب مجوز از نهادهای بالادستی ، بخشی از این مشکلات چالش گشایی شود .

- با توجه به نوسانات اقتصادی و تغییرات در سیاستهای کلان شرکت چگونه ریسکهای سرمایهگذاری خود را کنترل و مدیریت میکنید؟

عمدتاً این گونه ریسکها در کمیته ریسک گروه بررسی و با توجه به ابعاد و گستره آنها با استفاده از خبرگان صنعت راهکارهای کنترلی، طراحی و اجرا میگردد.

با نظارت دقیق و مستمر بر عملکرد شرکت های زیرمجموعه و با رویکرد پیشگیرانه تلاش خواهد شد ضمن هدایت شرکت ها در مسیر برنامه استراتژیک و بودجه سالیانه، مسایل و تنش های جاری آنها به خصوص مسایل ناشی از ریسک های سیستماتیک تعدیل و بعضا به فرصت تبدیل گردد.

مهمترین نقش هلدینگ مادر نیز از طریق اجرای سیاست های سرپرستی ، هم افزایی درون بنگاهی ، بالابردن راندمان فعالیت های انفرادی شرکت ها و تعدیل و به حداقل رساندن ریسک های تأثیر گذار بر فعالیت شرکت های زیرمجموعه ، با همکاری این معاونت و سایر مبادی ذیربط در دست پیگیری است .

- چه فرصت هایی را در آینده برای توسعه سرمایهگذاری ها و ورود به حوزههای جدید میبینید؟

چشمانداز آینده برای توسعه سرمایهگذاریهای گروه توسعه ملی علی رغم چالش های فراروی گروه ، همچنان امیدوارکننده است و فرصتهای متعددی در حوزههای نوظهور شناسایی شدهاند.

در بخش سلامت دیجیتال و بیوتکنولوژی، با توجه به رشد جهانی سرمایهگذاری در فناوریهای نوین، پزشکی از راه دور و ابزارهای هوشمند، میتوانیم با بهرهگیری از ظرفیتهای داخلی و ایجاد همافزایی با استارتاپهای فناور و نوآور ، به توسعه محصولات و خدمات نوین کمک کنیم. این حوزه نهتنها بازده مالی بالایی دارد، بلکه با نیازهای رو به رشد جامعه همراستاست.

در حوزه فینتک، با توجه به شرایط محیطی جدید (احتمال فعال شدن اسنپبک برجام و بازگشت تحریمها)، رویکرد سناریومحور در دستور کار قرار دارد .

سناریوی بدبینانه:

محدودیتهای تحریمی باعث میشود تمرکز اصلی بر توسعه زیرساختهای بومی و پلتفرمهای داخلی باشد تا نیاز بازار داخل بهصورت پایدار پاسخ داده شود.

سناریوی میانه:

همکاری با کشورهای منطقه و همسایه در حوزه پرداختهای نوین و بانکداری دیجیتال امکانپذیر خواهد بود و ظرفیت تعاملات مالی در محدوده منطقهای فراهم میشود.

سناریوی خوشبینانه:

اگر تعاملات منطقهای و چندجانبه حفظ شود، میتوان با بهرهگیری از بلاکچین و مدلهای نوآورانه، هم خدمات مالی را مدرنسازی کرد و هم مسیر صادرات خدمات فینتکی به بازارهای خارجی را هموار نمود.

هوش مصنوعی و داده کاوی نیز بهعنوان پیشرانهای تحول دیجیتال، امکان بهینهسازی فرآیندهای عملیاتی را در کنار سایرفعالیت ها فراهم میکند و مزیت رقابتی پایداری را برای گروه ایجاد خواهد نمود.

همچنین، سرمایهگذاری مشترک با صندوقهای تخصصی و شرکتهای دانشبنیان، با کاهش ریسک و تنوعبخشی به سبد سرمایهگذاری، گروه را قادر میسازد تا از دانش و تخصص شرکای استراتژیک بهرهمند گردد و نقش فعالتری در اکوسیستم نوآوری ایران ایفا نماید.

با این توضیحات و با رویکرد کوتاه مدت ، یکی از فرصت های مهم سرمایه گذاری در آینده نزدیک ، فناوریهای نوین به ویژه انرژی های تجدیدپذیر است. با توجه به وضعیت انرژی و ناترازی های این حوزه در ایران، سرمایه گذاری در انرژی خورشیدی، بادی و ذخیره سازی انرژی بسیار مؤثر خواهد بود. این حوزه نه تنها با زنجیره ارزش صنایع فعلی در پرتفوی ما همخوانی دارد، بلکه به کاهش وابستگی به سوخت های فسیلی و ایجاد ارزش پایدار کمک میکند.

همچنین، این نوع سرمایه گذاری ها میتواند به توسعه زیرساخت های انرژی در کشور و ایجاد فرصت های شغلی جدید منجر شود.

لذا با شروع پروژه مطالعات آینده پژوهی در این حوزه و رصد کلان روندها و الگوهای آتی جهانی در حوزه های سرمایه گذاری جدید، پیش بینی های لازم جهت استفاده از فرصت های سرمایه گذاری تازه و پر پتانسیل آتی به عمل خواهد آمد.

- شرکت چه برنامههایی برای رشد و توسعه در سال آینده دارد؟ آیا به ورود به بازارهای جدید یا توسعه سرمایهگذاریهای بینالمللی فکر میکنید؟

برای سال آینده، برنامههای رشد و توسعه گروه توسعه ملی بر دو محور اصلی متمرکز است.

- تقویت سرمایهگذاریهای داخلی

- ورود استراتژیک به بازارهای جدید و بینالمللی.

در بخش داخلی، استقرار نظام حاکمیت شرکتی یکی از اصول اولیه حفظ منابع در شرکت های گروه است که در کنار آن جهت تأمین منابع مالی شرکت ها، علاوه بر لحاظ نمودن نیازهای شرکت های تابعه در زمان تقسیم سود مجامع، در صورت اقتصادی بوده طرح های توسعه ای، با دید مثبت به افزایش سرمایه این شرکت های نگاه خواهد شد.

تأمین مالی از طریق ابزارهای بازار سرمایه از جمله اوراق تبعی و صندوق های تأمین مالی جمعی نیز از دیگر برنامه های راهبردی گروه برای شرکت های زیرمجموعه می باشد و اجرای طرح های توسعه ای در حوزه انرژی های تجدیدپذیر و احداث نیروگاه های کوچک مقیاس نیز در برنامه های آتی وبانک قراردارد که بخشی از کمبود برق شرکت های تولیدی کنترلی زیرمجموعه را جبران خواهد نمود.

علاوه بر موضوعات اصلی فوق ، تمرکز بر حوزههای نوآورانه مانند سلامت دیجیتال، فینتک، انرژیهای تجدیدپذیر و زیستفناوری نیز در دستور کار این معاونت قرار دارد.

با توجه به تحریم های موجود، قدرت مانور زیادی در سرمایه گذاری های خارجی به صورت مستقیم نخواهیم داشت لیکن با رصد روندهای جهانی مترصد گشایش فضای اقتصاد بین المللی و بهره بردن از فرصتهای بین المللی خواهیم بود و در این زمینه با تدوین سناریو های زیر ، فرصت های رشد را دنبال خواهیم نمود.

سناریوی بدبینانه:

تمرکز بر بازار داخل و جایگزینی کامل فرصتهای صادراتی با توسعه صنایع دانشبنیان.

سناریوی میانه:

حفظ تعاملات منطقهای و ورود به بازار کشورهای همسایه با محوریت صادرات خدمات فناورانه و مدلهای سرمایهگذاری مشترک.

سناریوی خوشبینانه:

ایجاد مسیرهای همکاری چندجانبه با بازارهای منطقهای مانند اوراسیا و آسیای میانه، بهویژه در حوزه فناوریهای سبز و تحول دیجیتال.

- استراتژیهای شرکت برای جذب سرمایههای جدید و افزایش بازدهی سرمایهگذاریها در سال آینده چیست؟

استفاده از ابزارهای نوین مالی در کنار تلاش برای دریافت مجوز افزایش سرمایه از محل آورده نقدی و مطالبات سهامداران مهمترین برنامه ما در این خصوص می باشد. در نظر داریم به کمک آرایش بهینه پرتفوی و مولدسازی داراییها با ورود به عرصههای پیشران و دانشبنیان ، خروج از رشته فعالیتهای نامرتبط با زنجیره ارزش در هلدینگها را محقق سازیم.

با ابلاغ قانون جهش تولید دانشبنیان و رویکرد حمایت از تولید داخلی در کشور، گروه میتواند با سرمایهگذاری در حوزههای دانشبنیان، نسبت به شناسایی فرصتها و مصادیق توسعه نوآوری و ظرفیتهای دانشبنیان و بهرهگیری از توان تولید داخلی متناسب با زنجیره ارزش شرکتهای تابعه اقدام نموده و سرمایه گذاری های آتی خود را به بنگاه سازی با تعریف استراتژی خروج در بهترین زمان، متمرکز نماید. گروه به منظور ابقای شرکتهای تابعه در بازار رقابتی و افزایش نقشآفرینی آنها در صنایع، توسعه و بهکارگیری فناوریهای نوین جهت افزایش فروش محصولات تولیدی را بهعنوان یکی از راهبردهای خود مدنظر قرار داده و دو شاخص سهم بازار و درصد نفوذ ابزارهای فناوری را برای ارزیابی میزان تاثیرگذاری آن تعریف نموده است.

- با توجه به رشد فناوری های مالی فین تک و دیجیتالی شدن کسب و کارها، شرکت چه برنامهای برای بهره گیری از این فناوری ها در سرمایهگذاری های خود دارد؟

با توجه به اینکه شرکت سرمایه گذاری گروه توسعه ملی بخشی از بانک ملی است، بهره گیری از فین تک و دیجیتالی سازی کسب وکارها در اولویت قرار دارد.

در حال حاضر، طرح های متنوعی در حوزه فینتک در حال بررسی هستند که میتواند به کاهش هزینه ها، افزایش سرعت خدمات و بهبود تجربه مشتری منجر شود. برای نمونه، استفاده از بلاکچین میتواند شفافیت معاملات را افزایش داده و هوش مصنوعی هم میتواند در تحلیل دادهها و تصمیم گیری های سرمایه گذاری موثر باشد.

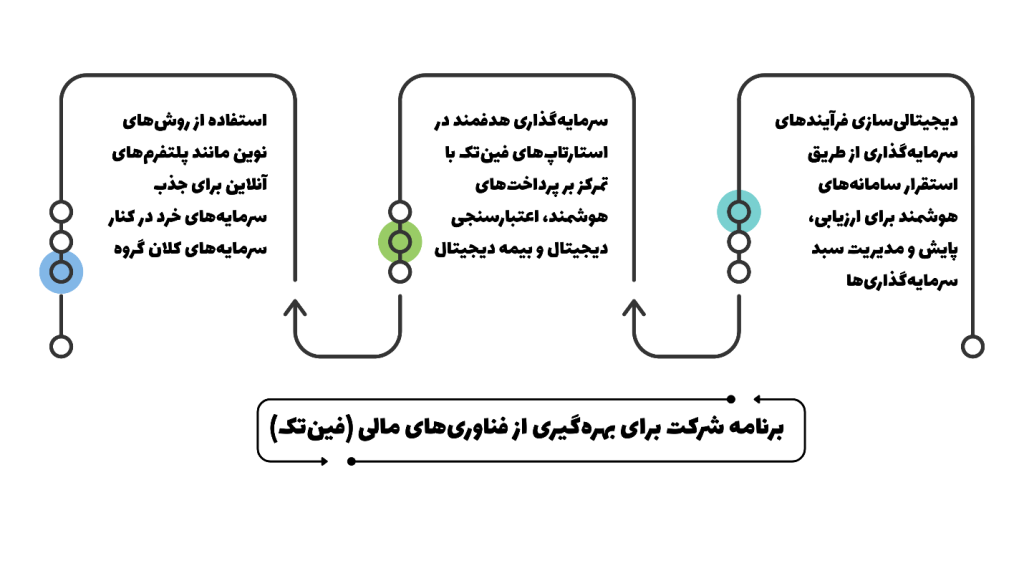

در این مسیر برای بهرهگیری از فناوریهای مالی (فینتک) و همگامسازی با روند دیجیتالی شدن کسبوکارها، برنامهای جامع در سه محور اصلی تدوین شده است.

نخست، دیجیتالیسازی فرآیندهای سرمایهگذاری از طریق استقرار سامانههای هوشمند برای ارزیابی، پایش و مدیریت سبد سرمایهگذاریها

دوم، سرمایهگذاری هدفمند در استارتاپهای فینتک با تمرکز بر پرداختهای هوشمند، اعتبارسنجی دیجیتال و بیمه دیجیتال (اینشورتک)

سوم، استفاده از روشهای نوین مانند پلتفرمهای آنلاین برای جذب سرمایههای خرد در کنار سرمایههای کلان گروه

همچنین با توجه به افزایش توجهات جهانی به حوزه ارزهای دیجیتال در نظر داریم با تدوین استراتژی و برنامه های جدید ضمن بررسی امکان فروش خدمات و محصولات در قالب تهاتر با ارزهای دیجیتال، از نوسانات بازار ارزهای دیجیتال نهایت بهره برداری را برده و فرصت های سرمایه گذاری در این حوزه را به دقت رصد، بررسی و سیاستهای لازم را تبیین نماییم.

- استراتژی های گروه توسعه ملی در مسیر حمایت و ارزش آفرینی برای شرکت های تابعه چیست ؟

گروه توسعه ملی با مطالعه نقاط قوت و ضعف خود و بررسی فرصت ها و تهدید های محیط بیرونی ، اهداف کلان خود را در مسیر حمایت و ارزش آفرینی و توانمندسازی گروه و شرکت های تابعه تدوین نموده است. بطوریکه موضوع دانش بنیان با هدف تأمین نیازهای شرکت های تابعه و موضوع صادرات با هدف اصلاح و چابکی ساختاری ، سرلوحه فعالیت های آتی گروه توسعه ملی قرار دارد .

بر این اساس ، اهداف اصلی گروه در چهار گروه زیر دسته بندی شده است.

- نوآوری در استراتژی های سرمایه گذاری

- همگام با روندهای جهانی

- حضور در بازارهای بین المللی و رشد صادرات

- بهینه سازی کسب و کارها و سبدهای سرمایه گذاری

لذا در راستای حمایت و ارزش آفرینی برای شرکت های تابعه در چارچوب سیاست های سرپرستی گروه توسعه ملی ، استراتژی های اصلی حمایتی گروه از شرکت ها و کسب و کار های تابعه به قرار زیر تنظیم شده اند .

- ایجاد اتحادهای استراتژیك با صاحبان دانش و فن آوری

- ایجاد و توسعه زیرساخت های الزم به منظور ورود به موقع در فرصت های پر بازده

- ایجاد و ارتقاء زیرساخت های بازرگانی و سرمایه گذاری خارجی در گروه توسعه ملی

- توسعه بازارهای صادراتی بر اساس مزیت های نسبی و رقابتی در شرکت های تابعه

- مدیریت زنجیره ارزش کسب و کارها با رویکرد هم افزایی ارزش آفرین

- تجدید ساختار حاکمیت گروه در مسیر اعتلای مدل حکمرانی و نتایج حاصل از آن

گروه توسعه ملی به عنوان یک هلدینگ چند رشتهای، به منظور مدیریت پرتفوی متنوعی از شرکتهای تابعه نیازمند یک چارچوب حکمرانی قوی است که ضمن حمایت از رشد مستقل کسبوکارهای منفرد در شرکت های تابعه ، همسویی استراتژیک و یکپارچگی نتایج را نیز تضمین نماید.

در این میان ، ایجاد تعادل بین “نظارت متمرکز”، “استقلال عملیاتی” و “ایجاد همافزایی” در شرکتهای تابعه گروه به عنوان چالش اصلی حکمرانی وبانک تلقی می شود که معاونت توسعه راهبردی در تلاش است تا با تدوین مدل های حکمرانی متناسب با ماهیت کسب و کار های تابعه ، موانع نوآوری و چابکی شرکت های در اثر اجرای مدل های کنترلی ناهمگون را مرتفع نماید .

لذا تمرکز اصلی مدل حکمرانی گروه ، روی همسویی استراتژیک حوزه های کسب و کاری ، مدیریت ریسک های متناقض و طراحی فرصت های هم افزایی بین شرکت ها و فیمابین هلدینگ مادر و توابع خواهد بود ؛ به عبارتی گروه در نظر دارد از طرفی با تکیهبر کنترل بودجه ای و پیامدهای عملکردی ناشی از آن در برخی شرکت های تابعه خود نسبت به ارزیابی و پایش مبانی راهبردی – عملیاتی بپردازد و از طرفی دیگر با هماهنگی و کنترل عملیات در برخی شرکتهای تابعه نسبت به تائید راهبردهای کلان آنها و برنامه ریزی و پایش شاخص های مرتبط با آن اقدام نماید که این اقدام در ترکیب مدل های کنترلی ، مسیر رشد و ترقی کسب و کارها را محدود نخواهد ساخت و در عین حال ، منافع سهامداران را نیز در حالت اوپتیموم دنبال خواهد نمود .

در تجدید ساختار حکمرانی گروه ، منافع زیر دنبال خواهد شد .

- بهبود شفافیت و پاسخگویی

- ارتقاء کیفیت تصمیمگیری

- کاهش ریسکهای عملیاتی و مالی

- بهبود عملکرد مالی و عملیاتی

- افزایش اعتماد سرمایهگذاران و بازار

- توسعه فرهنگ سازمانی سالم و پایدار

- ایجاد قابلیت رشد و توسعه بلندمدت

- کاهش منازعات و بهبود روابط بین هلدینگ و شرکت تابعه باشد.